巴菲特曾說過:「上市公司的內在價值,就是該企業在未來所能產生的自由現金流量折現後的總合」,隨著新藥開發的進程需要大量資金,藉由創投公司(VC)資金的投入,得以將產品順利推展上市。

創投在新創過程扮演的角色

- 創業投資基金(Venture Capital,VC)是一種專門投資於新創或未上市公司,其目的是希望所投公司經過一段時間的發展後,從中獲得高額的回報。

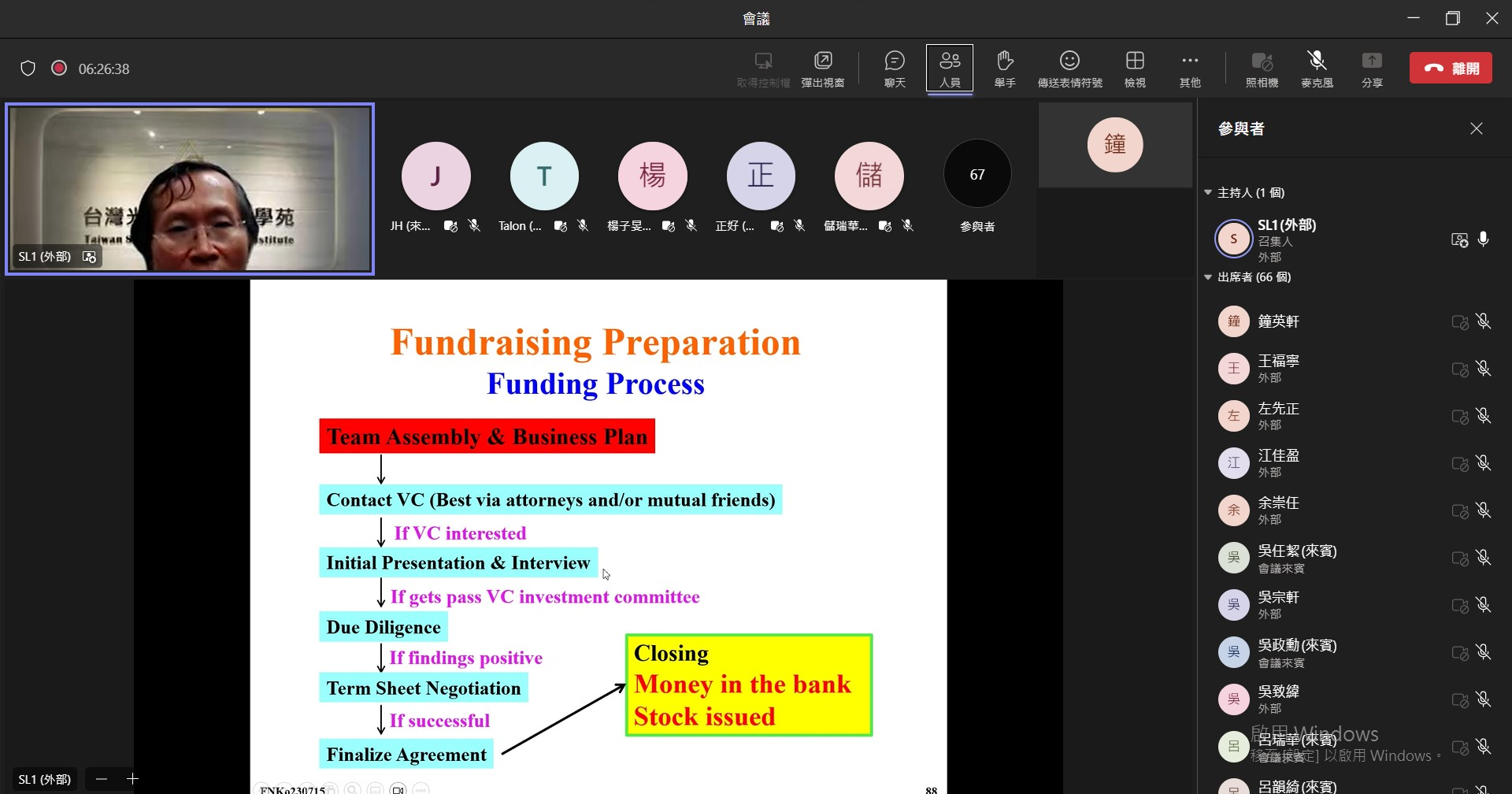

- 創業投資基金通常私下向投資人籌集資金,這些投資人被稱為有限合夥人(Limited Partners)。創投基金管理人會對新創公司進行評估、選擇性投資,並提供資金和其他資源支持,以幫助新創實現成長和成功。

- 創投基金在找出有潛力的新創公司後,一般會投入資金或提供技術,以獲得一定的股權,而且大多還會介入營運。當這些公司達到一定的成熟度和商業價值時,創業投資基金可能會尋求退出投資,以實現回報。這通常可通過公司的公開上市(Initial Public Offering,IPO)或被其他公司收購來實現。

創投風險及投資成本很高,為甚麼仍要繼續?

創投基金的投資涉及高風險,因為早期或處在成長期的公司存在許多不確定性和挑戰。但如果成功投資於一家有潛力的公司,就能在退出時獲得良好的回報,創投的報酬可以非常豐厚。

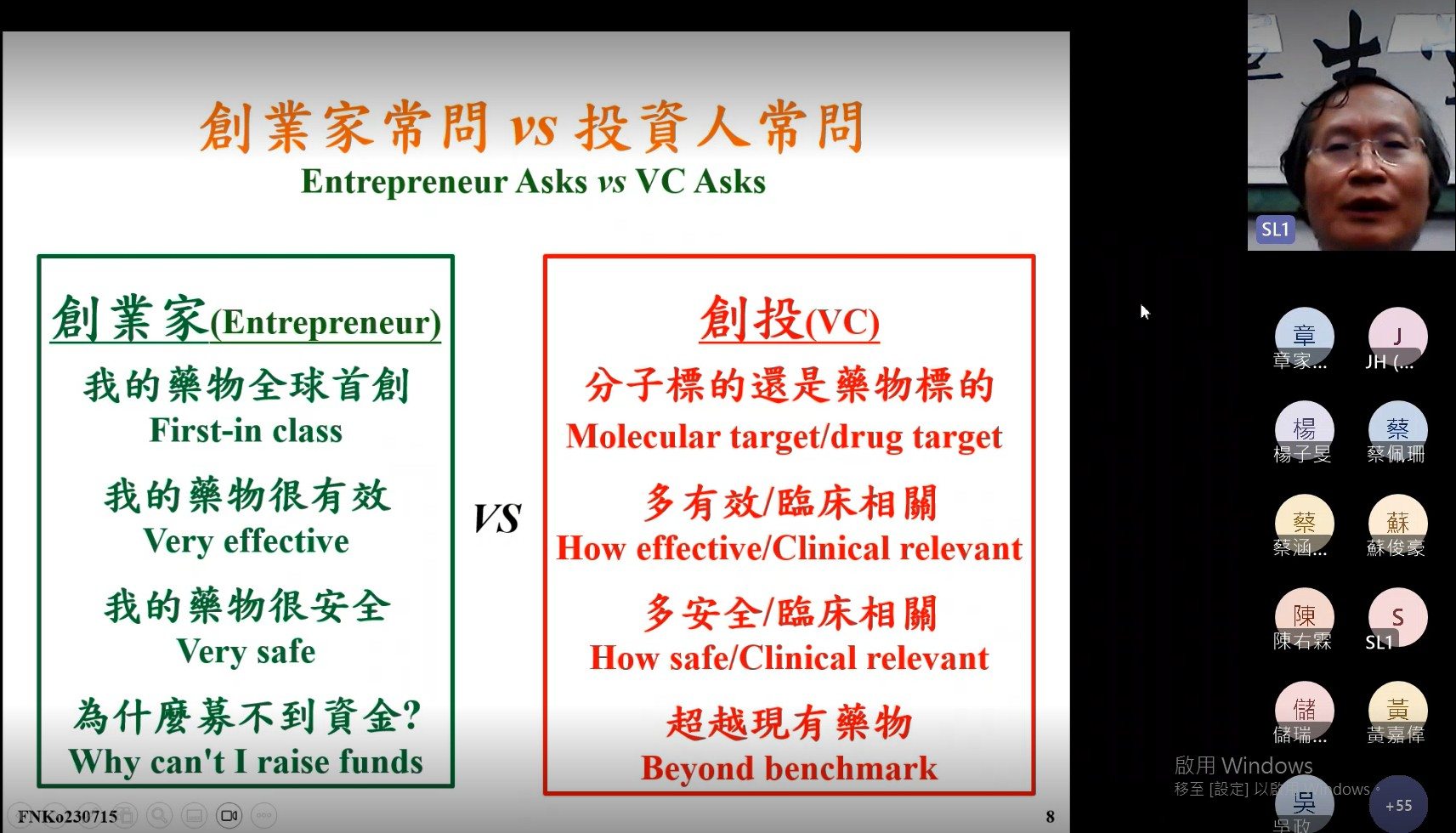

一般公司經營者偏向利用打價格戰的方式以賺取利潤,VC則希望利用市場區隔的策略,鎖定高藥價產品來創造最大價值。對VC而言,一個優良的藥,能獨佔市場且被醫藥界所接受才是重點。

能解決問題的產品 ≠ 具備市場價值與投資潛力

新創公司常認為只要研發出有效的產品,能針對疾病去做改善,就可以獲得VC的認同,但最終卻被評估在外。

想告訴新創業者的事實:其實不單單只看眼前的效益,也要綜合評估產品背後所帶來的副作用,關乎到其是否會影響到它的市場價值。

生技新創公司從初期到上市,創投評估的階段性重點為何?

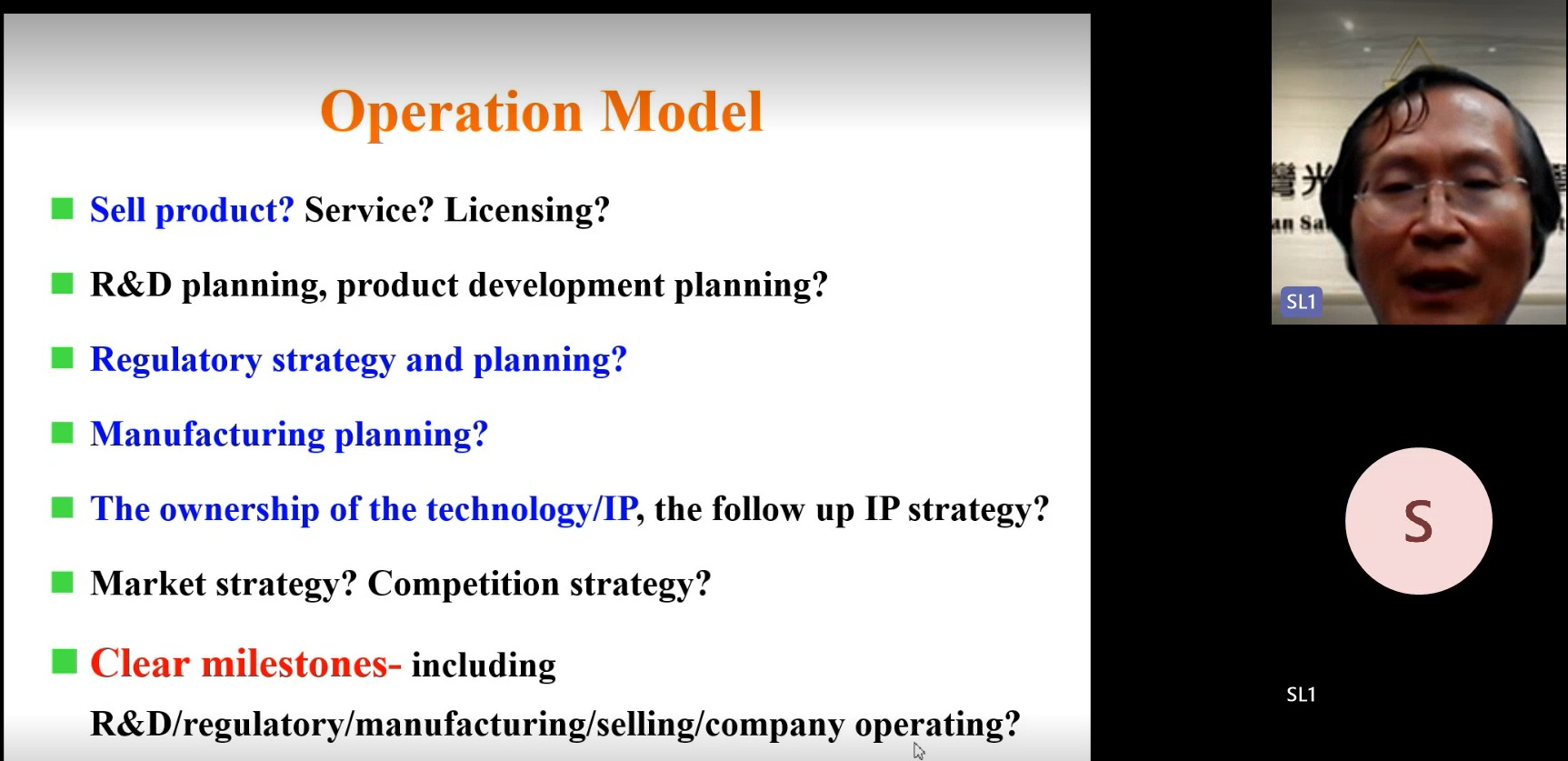

新創期間不同的階段需要不同的專業團隊,階段前期的團隊相對偏重於Technology team,有一定成果後就相對偏重Business operation team。以下列舉VC在投資生技新創公司時會參考的5大要素:

- Research and Development(R&D):聚焦於定義產品目標、開發時程及客戶對象

- Regulatory:產品的特性下會有哪些相關的法規,思考如何去克服

- Manufacturing:生產製造委託CDMO代工工廠,或是自己建造下游工廠

- Selling:檢視販售的產品、服務、技術或是專利

- Company operating:公司對於產品的市場布局,以及專利申請的方向

能搭上趨勢獨佔市場的技術及產品,會是創投想投資的範圍,但創投的觀點卻不僅如此!

- 經營團隊的品質:VC不只看產品的Idea,而是尋求好的新創商業團隊,能將產品順利的包裝行銷上市,且大幅降低市場的風險,使得利益達到最大化。

- 產品的目標市場:產品本身是否吸引人,且擁有可以快速成長的市場。

- 技術的競爭性及優勢:產品需具創新性,且有較高的研發空間,以抵禦後來居上的競爭者。

- 產品的產值及利益回收的價值:評估新創公司的ROI,每年的投資報酬率是否有達到40%~100%。